時間:2018-01-09 13:58

來源:宇墨Umore

標的分布:A股收購新三板,海外標的范圍擴大

2017年宇墨數(shù)據(jù)庫信息顯示環(huán)保行業(yè)并購的主力仍然是上市公司,但標的分布呈現(xiàn)出兩個趨勢,從標的性質分布來看,新三板企業(yè)逐漸受到A股公司的青睞;從標的地區(qū)分布來看,中國買方的目光已不局限于歐美國家,而是放到更廣闊的全球市場。

A股聯(lián)姻新三板已成為國內交易市場的一大熱點趨勢。據(jù)金融界統(tǒng)計,近年來A股公司并購新三板企業(yè)的交易規(guī)模不斷增加,從2011年的4.3億元不斷翻倍增加到2015年的208億,2016年的303億,再到今年的突破460億,新三板儼然成為A股公司的淘金池。環(huán)保并購市場經過十年的發(fā)展也開始逐漸顯現(xiàn)出這一趨勢,比如清水源收購中旭建設、中環(huán)設備收購兆盛環(huán)保、津膜收購金橋水科。要理解這一趨勢,就必須弄懂兩個問題,即“為什么賣”和“為什么買”。

新三板企業(yè)近些年面臨的艱難處境自不必多說,市場低迷、融資與流動性差、轉板艱難,企業(yè)有資金緊缺的,有摘牌退出的,有努力IPO的,也有倍杰特那樣反反復復捉摸不透的,總之企業(yè)紛紛陷入迷茫狀態(tài),不知道到底應該等待還是另覓出路。在這樣的情況下,與其花費大量的金錢、精力和漫長的時光去實現(xiàn)IPO, 不如被優(yōu)秀的上市公司收購來“曲線救國”。另一方面,雖然不少人認為新三板股價嚴重低估了公司價值,但“新三板之父”程曉明認為其中還存在泡沫,一些企業(yè)對自己的估值仍然是虛高。按照這個說法,環(huán)保企業(yè)就更應該在這個環(huán)保正火的時候高價退出,以免泡沫破滅時“覆巢之下無完卵”。

而對于A股上市公司來說,新三板是一個篩選標的品質的絕佳機制,而新三板現(xiàn)在面臨的整體“低溢價對應高盈利”的困境也是買家的機遇。宇墨在2016年的回顧中就提到,環(huán)保行業(yè)的優(yōu)質標的越來越少,越來越貴,已到了多家競逐的地步。相對于未掛牌的中小民營企業(yè),新三板企業(yè)在公司管理和財務數(shù)據(jù)上的規(guī)范性高,收購風險小,且有希望發(fā)掘優(yōu)秀的新興企業(yè),實現(xiàn)高投資回報率,對于上市公司來說自然是筆省時省力的買賣。

在國內“狼多肉少”的情況下,龍頭企業(yè)也在持續(xù)地從海外尋求標的。觀察今年海外標的所在地來看,可以明顯地發(fā)現(xiàn)地域的拓展。去年除了一個新加坡企業(yè),其余標的均位于歐美地區(qū)。但今年的標的所屬地不僅增加了加拿大、澳洲,更意外地出現(xiàn)了金磚國之一的巴西。(大事記:2017環(huán)保行業(yè)跨境并購盤點)宇墨認為這一情況一方面是因為之前所提的標的數(shù)量有限,買家不得不把目光放的更遠,另一方面或許也和這兩年的資金外流監(jiān)管與外匯限制有關。據(jù)報道,2016年中國有30筆對歐洲和美國企業(yè)的收購交易落空,在這樣的風險下,企業(yè)對歐美投資戰(zhàn)略有所調整也在情理之中。

國資企業(yè)并購步伐放緩

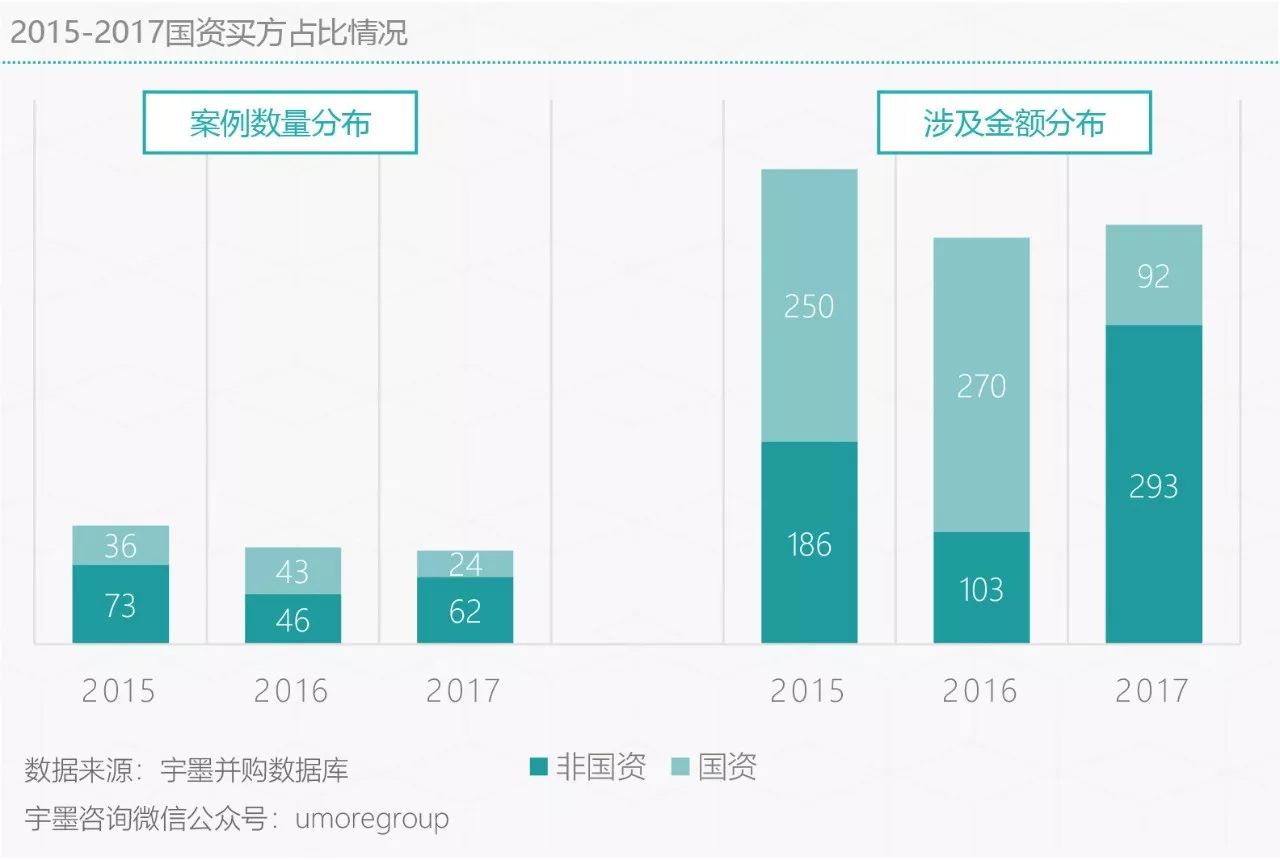

2016年,國資企業(yè)的并購攻勢十分兇猛,引起整個行業(yè)的強烈關注。憑借強大的資本優(yōu)勢,買方為國資企業(yè)的案例數(shù)占據(jù)接近半壁江山,而金額數(shù)更是超過總量的2/3。不管是業(yè)內老將還是跨界新秀,并購的速度、標的的質量和競標的能力都令中小企業(yè)心生忌憚,“野蠻人”儼然成為環(huán)保行業(yè)的一股標志性力量。但是正在業(yè)內都為民營企業(yè)擔憂的時候,宇墨發(fā)現(xiàn)根據(jù)2017年的數(shù)據(jù),國企強勢的局面似乎有了一定的轉變。

相比2016年,2017年并購市場基本保持穩(wěn)定并有小幅度增長,但值得注意的是國資企業(yè)為買方的并購案例數(shù)與所涉及金額都驟減到總量的30%以下,反而是“在夾縫中生存”的民營企業(yè)抓住機會奮起直追。對比2016和2017前五大并購案例列表可以清楚的看出非國資企業(yè)的數(shù)量增加,訂單均價也遠超去年,并不乏如天楹收購德展這樣的天價訂單,但今年上榜的國資企業(yè)卻只有一個跨界的深高速。宇墨認為原因歸根到底無非是“資本”兩個字。

國資企業(yè)的步伐放緩與國家今年對國資企業(yè)投資的限制政策有著密切關系。企業(yè)的核心任務本是賺錢,但許多國資企業(yè)卻更看重做大規(guī)模,內部管理冗雜笨重,逐利動機弱,其主動性、創(chuàng)新性、運營能力和盈利能力并不比民營企業(yè)強。國資企業(yè)的并購套路往往是利用政府的背書獲取低成本融資來快速攻城略地,但這帶來的問題也十分嚴重。

首先是近兩年鬧得沸沸揚揚的“限制資本外流”,國資企業(yè)一直是大型跨境收購的主力軍,去年嚴格的外匯監(jiān)管、交易審查和失敗案例必然在一定程度上遏制了緊跟中央思想的國企的積極性。

另外就是國資企業(yè)令人擔憂的高負債。財政部數(shù)據(jù)顯示,到2017年6月末,國有企業(yè)負債率為65.6%,更有業(yè)內人士稱真實情況遠比這個糟糕,有40%以上的企業(yè)負債率甚至超過了90%。看似風光的一擲千金背后是高筑的債臺,這讓國家不得不采取一系列的監(jiān)管措施,從八月的“去杠桿”到十一月的PPP風險管控,相關部門持續(xù)發(fā)力避免潛在的高風險。再加上現(xiàn)在業(yè)內對國資企業(yè)跨境收購、跨界并購的目的和成效呈懷疑狀態(tài),預計國資企業(yè)也該開始放慢腳步、梳理自身業(yè)務和財務狀況、做好之前并購的整合優(yōu)化工作了。

固廢領域資本型民企身影活躍

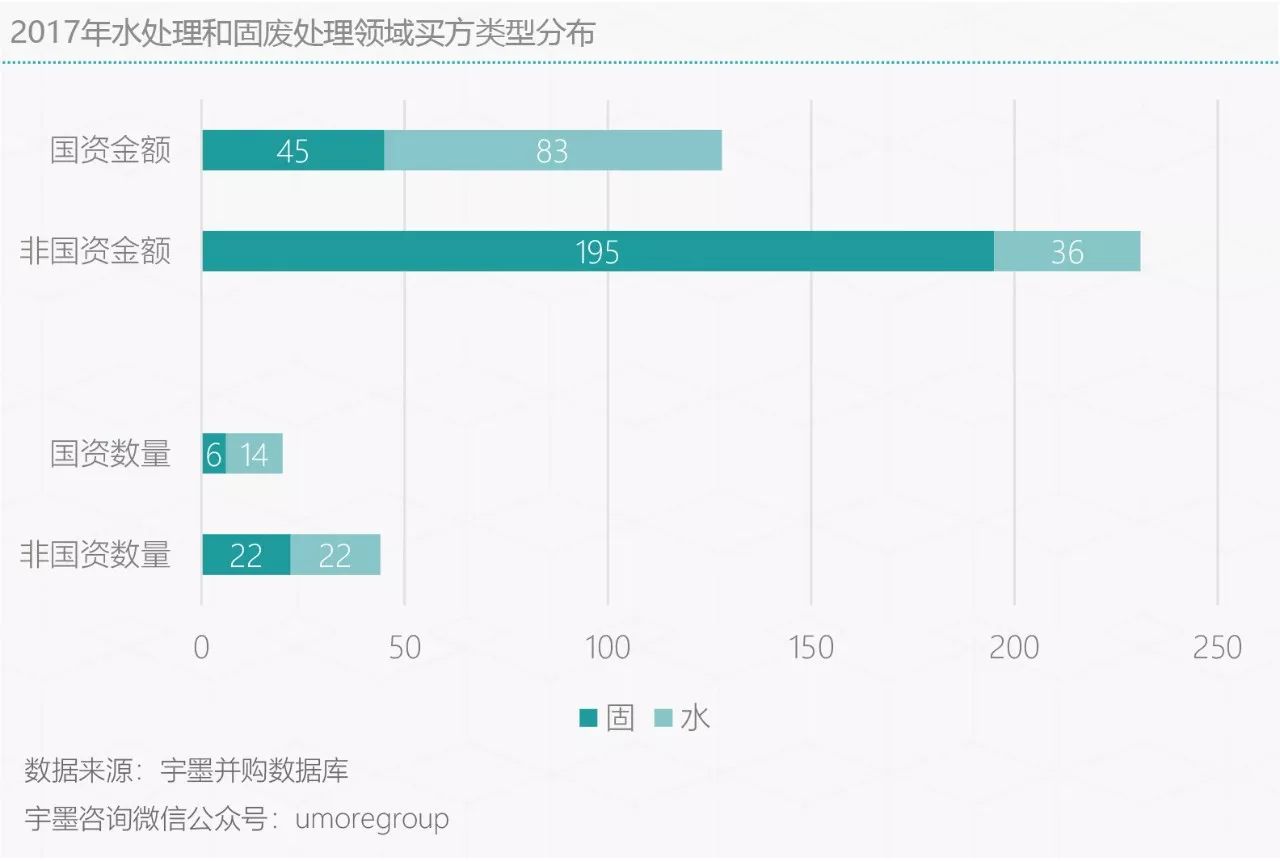

民營企業(yè)在2017年的并購市場十分活躍,宇墨認為很大的動機來源于國企入侵帶來的強烈危機感。不少企業(yè)已經意識到必須加快布局以鞏固地位,因此融資成本僅次于國資企業(yè)的傳統(tǒng)玩家如天楹、有強大資本后援團的跨界者如盈峰、陽光城以及擅長金融資本操作的轉型企業(yè)如中金都緊鑼密鼓地斥巨資以完善產業(yè)鏈,這四家資本型企業(yè)也占據(jù)了2017前五大并購案例的四個席位。再從并購案例所處領域的分類匯總數(shù)據(jù)來說,固廢領域無疑為非國資企業(yè)2017年可觀的并購成績做了巨大貢獻。

國企“涉水”的趨勢早就十分明確,許多國資企業(yè)跨界的第一步就是重金收購水處理企業(yè),因此在這個領域國資和非國資買方的收購數(shù)目相差不大,且國資在金額上更為領先。但是兩者在固廢處理板塊上的差距可謂懸殊。非國資的買方數(shù)目為國資的三倍多,而涉及金額更是超出其四倍。固廢領域是公認的繼水處理之后的下一個風口,2017年危廢標的的高毛利率和高溢價搶盡風頭,環(huán)衛(wèi)一體化市場的崛起也快速推動著產業(yè)整合,按照這個趨勢,國資的進入是遲早的事,因此非國資企業(yè)在接下來的時間應會更加緊張地搶占先機,加速固廢板塊內的二八分化。

編輯:李丹

版權聲明: 凡注明來源為“中國水網/中國固廢網/中國大氣網“的所有內容,包括但不限于文字、圖表、音頻視頻等,版權均屬E20環(huán)境平臺所有,如有轉載,請注明來源和作者。E20環(huán)境平臺保留責任追究的權利。

生態(tài)環(huán)境部、住建部、國家發(fā)改委、水利...

近年來,隨著中央層面的逐漸重視,...

010-88480329