時間: 2018-11-12 09:53

來源:

作者: 薛濤

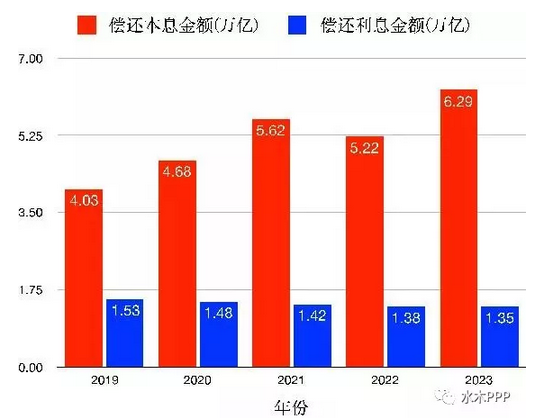

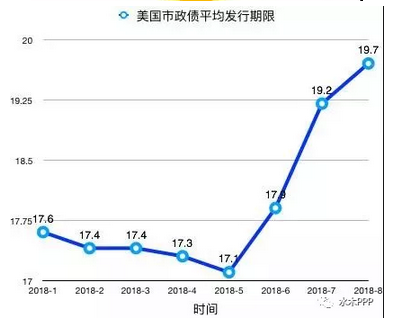

圖表 3:2019-2023年地方債務償還本息金額及其占地方財政收入比例

地方債的期限結構

地方政府債按照償還資金來源可以分為地方政府一般債和地方政府專項債。一般債是為沒有收益的公益性項目發行的、主要以一般公共預算收入還本付息。專項債是為土地儲備、收費公路、棚改等有一定收益的公益性項目發行的、以公益性項目對應的政府性基金或專項收入還本付息。

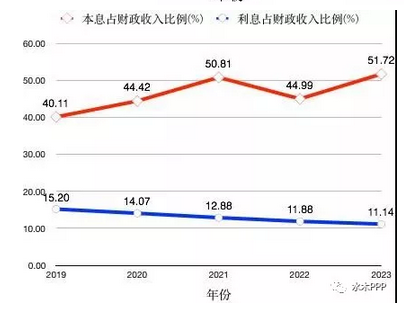

截至到2018年9月底尚未到期的地方債,發行期限主要以3、5、7、10年為主。從發行量上來看,最多的是5年期,占比為36%。3、7、10年期的發行量占比分別為15%、28%、21%。其它發行期限,如1、2、15、20年的地方債很少,發行量占比才0.4%。為什么3年期以內的地方債發行量不多?一方面是與債務對應的公益性項目期限較長,另一方面似乎也與地方官員5年一屆的任期有關。2018年1-9月,地方債平均發行期限是6.17年。

與我國地方債相對應的是美國的市政債(municipal bonds)。市政債分為兩類:一類是直接由政府出面發行,以政府一般征稅能力為擔保的債券,這種債券被稱為一般責任債券;二是由地方政府特定的事業收入為擔保來發行的債券,又稱為收益債券。

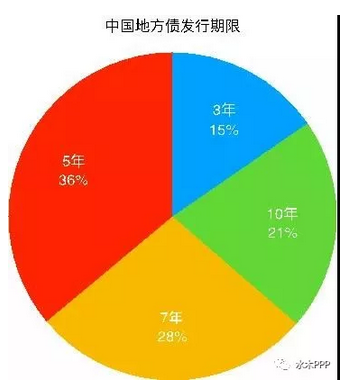

美國發行的市政債,既有1年以內的短期票據,也有期限在1年至30年的中長期債券。而中長期債券的期限又以 15至20年為主。據 SIFMA 數據,2017年美國市政債的平均發行期限是17.5年。 2018年1-6月,美國市政債的平均發行期限在17.5年左右,而7、8月的平均發行期限分別是19.2、19.7年。

圖表4:中國地方債和美國市政債發行期限

與我國地方債相比,美國市政債的發行期限要長很多、平均來說要長11年。無論是一般債還是專項債,對應的項目大多是中長期項目。從現金流匹配上來說,目前的6.16年的平均發行期限偏短,美國市政債的17.5年似乎更加合理。

地方債的投資者結構

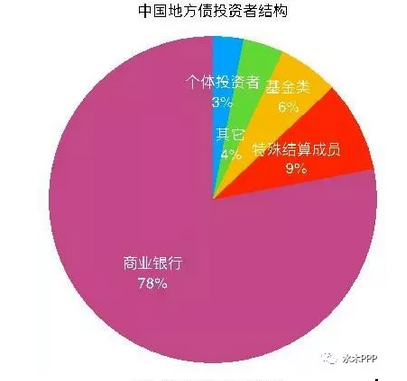

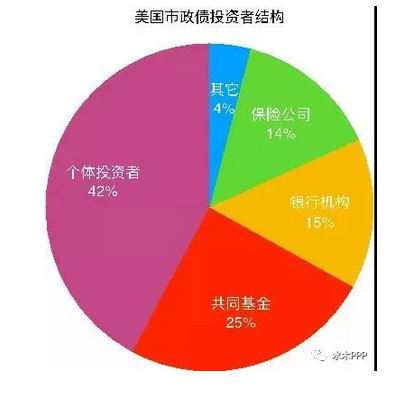

和國債一樣,投資地方債是免利息稅的。與國債不同的是,商業銀行購買地方債有20%的風險資產計提。截至到2018年8月,商業銀行持有78%的地方債。接下來是特殊結算成員,包括人民銀行、財政部、政策性銀行、交易所等機構,持有比例是9%。基金類機構和個人投資者的持有比例分別是3%。

銀行與地方政府有天然的聯結,雖然銀行投資地方債需要有20%的風險資產計提,但是由于財政存款的存放往往是地方政府討價還價的重要手段,因而銀行在投資地方債的時候需要考慮進這個因素。

美國市政債的投資者結構更加分散。從2017年底的數據來看,持有比例最高的是個體投資者的42%。共同基金持有25%,而銀行與保險公司持有量相當,分別為15%、14%。

圖表5:中國地方債和美國市政債投資者結構

地方債的二級市場交易

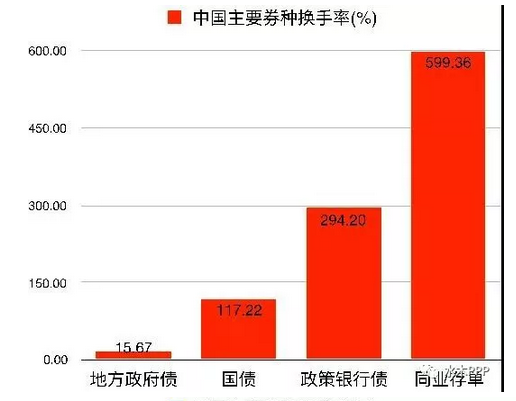

我們通過前三個季度的交易量數據估算出我國主要券種在2018年的年換手率。地方債的換手率只有16%,遠遠低于同業存單的599%和政策銀行債的294%,也低于國債的117%。

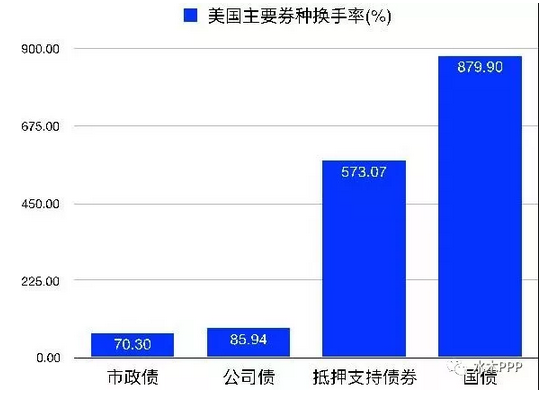

以美國2017年的數據來看,交易最活躍的是國債,年換手率高達880%;依次下來是抵押支持債券(Mortgage-Backed Security, MBS)、 公司債和市政債,年換手率分別是573%、86%、70%。

美國債券市場經過多年的發展,不但規模比我國債券市場規模要大,債券的交易也更加活躍。金融資產的價格當中有一部分是流動性溢價。一般來說,流動性越高的資產,它的價格越高。因而提高地方債的流動性,使債券的交易變得更加活躍,可以降低地方債的發行成本。

圖表 6:中國和美國主要券種換手率

結論

從單個公司來看,不舉債并不是最優的發展戰略。對于地方政府、整個國家,適度舉債法則同樣適用、“舉債換發展”是客觀需求也是符合經濟發展規律的。但與此同時,因過度舉債而埋下的不定時炸彈也是我們不能忽視的事實。唯有實事求是地看待問題、直面問題,才有可能求得解決問題之道。

一般來說,個人與家庭消費會呈現出明顯的棘輪效應,即由儉入奢易、由奢入儉難。與個人與家庭消費類似,地方發展過程當中也有明顯的棘輪效應,上升了的財政支出很難再降下來。另外,地方主政官員的任期有限,很容易造成“點菜”和“買單”分離。這兩者一旦分離,現任官員一邊為上幾任官員點的菜買單,一邊不加遏制地點菜、留給下幾任官員來買單。如果處理不當,那么很容易造成“以貸養貸”的現象,地方政府債務越滾越大、最后連利息都還不上。一旦這種“拆東墻補西墻”的龐氏游戲玩不下去了,持有大部分地方債的商業銀行勢必會產生大量壞賬、而隨之而來的系統性金融風險也就在所難免了。

從地方債的發行來看,選擇與項目現金流匹配的更長發行期限可以緩解短期的償還壓力;吸引更多、更分散的投資者,可以提升地方債的需求、降低地方債的發行難度;提高流動性可以提高地方債的發行價格、即降低地方債的發行利率。這些措施可以適度地降低地方債的發行成本、暫時緩解地方政府的償還壓力,但這都不足以完全拆除龐大的地方債這個不定時炸彈。

編輯: 趙凡

目前在中國科學院生態環境研究中心攻讀博士學位,此前分別在武漢大學和北京大學光華管理學院獲得理學學士和工商管理碩士學位。

現任E20環境平臺執行合伙人和E20研究院執行院長,湖南大學兼職教授,華北水利水電大學管理與經濟學院客座教授,中科院生態環境研究中心碩士生校外導師,天津大學特聘講師,并兼任北京大學環境學院E20聯合研究院副院長,國家發改委和財政部PPP雙庫的定向邀請專家,世界銀行和亞洲開發銀行注冊專家(基礎設施與PPP方向)、國家綠色發展基金股份有限公司專家咨詢委員會專家庫專家、巴塞爾公約亞太區域中心化學品和廢物環境管理智庫專家、中國環保產業研究院特聘專家、中國環保產業協會環保產業政策與集聚區專業委員會委員。住建部指導《城鄉建設》雜志編委、《環境衛生工程》雜志編委、財政部指導《政府采購與PPP評論》雜志編委,并擔任上海城投等上市公司獨立董事。

在PPP專業領域,薛濤現任清華PPP研究中心投融資專業委員會專家委員、全國工商聯環境商會PPP專委會秘書長、中國PPP咨詢機構論壇第一屆理事會副秘書長、生態環境部環境規劃院PPP中心專家委員會委員、國家發改委國合中心PPP專家庫成員、中國青年創業導師、中央財經大學政信研究院智庫成員、中國城投網特聘專家等。

20世紀90年代初期,薛濤在中國通用技術集團負責世界銀行在中國的市政環境基礎設施項目管理,其后在該領域積累了十二年的環境領域PPP咨詢及五年市場戰略咨詢經驗,曾為美國通用電氣等多家國內外上市公司提供咨詢服務,對環境領域的投融資、產業發展和市場競合格局有著深刻理解;2014年初加入E20研究院并兼任清華大學環保產業研究中心副主任,著力于環境產業與政策研究、PPP以及企業市場戰略指導等方向。